【行業(yè)深度】洞察2024:中國高端熱工裝備行業(yè)市場規(guī)模與發(fā)展趨勢前景(附市場份額、企業(yè)競爭力評價等)

行業(yè)主要上市公司:北方華創(chuàng)(002371.SZ);金財互聯(lián)(002530.SZ);晶升股份(688478.SH)

本文核心數(shù)據(jù):行業(yè)競爭格局;市場規(guī)模與前景預(yù)測

1、高端熱工裝備界定

熱工裝備是采用熱加工技術(shù),將材料放在一定的介質(zhì)內(nèi)加熱、保溫、冷卻,通過改變組織結(jié)構(gòu)或重新組合(結(jié)晶),使材料達到所需性能的一種專業(yè)設(shè)備。熱工裝備主要由爐體、加熱和控溫系統(tǒng)、氣氛控制系統(tǒng)、冷卻控制系統(tǒng)、電氣控制和輔助裝置等系統(tǒng)組成。

判斷熱工裝備是否高端、先進性的主要技術(shù)指標(biāo)有:可處理產(chǎn)品有效空間尺寸、最大裝載量、最高工作溫度、控溫精度、爐溫均勻性、極限真空度、氣氛控制精度、自動化程度、加熱功率、設(shè)備及關(guān)鍵零部件使用壽命和節(jié)能環(huán)保性能等指標(biāo)。高端熱工裝備不包含工業(yè)窯爐等成熟、技術(shù)門檻較低的熱工設(shè)備。

也就是說,高端熱工裝備是為需要高精度熱管理的行業(yè)設(shè)計的先進機械系統(tǒng),主要用于精確控制溫度、加熱或冷卻過程,具有高可靠性、耐極端溫度、嚴(yán)格公差控制等特點。高端熱工裝備技術(shù)融合了機械、電氣、物理、化學(xué)、材料、能源、計算機、環(huán)保等多學(xué)科,屬于高端裝備制造業(yè)的核心領(lǐng)域。

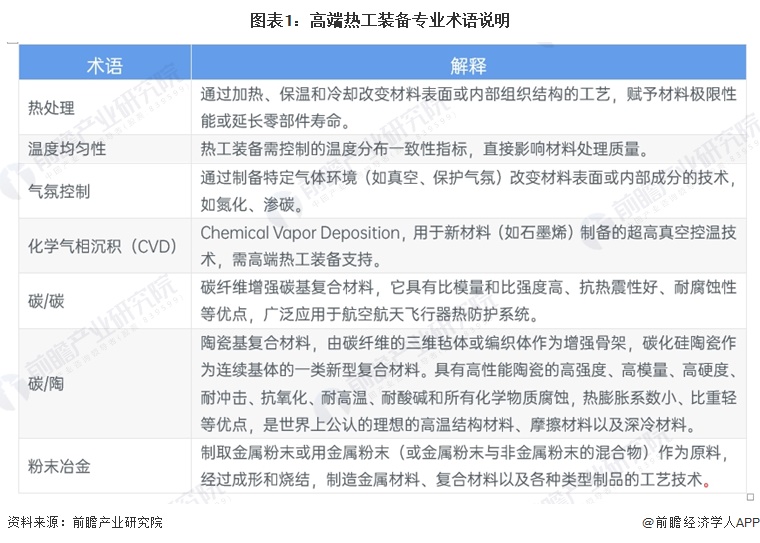

2、高端熱工裝備專業(yè)術(shù)語說明

3、本報告研究范圍和市場規(guī)模統(tǒng)計范圍界定說明

本報告研究的高端熱工裝備市場不包括半導(dǎo)體晶圓制造中使用的熱處理設(shè)備,比如氧化、擴散、退火等的設(shè)備。集成電路制造過程中,熱處理工藝應(yīng)用于半導(dǎo)體制程的氧化、擴散和退火環(huán)節(jié)。氧化環(huán)節(jié)是將晶圓放置于氧化劑的氛圍中進行高溫?zé)崽幚恚诰A表面發(fā)生化學(xué)反應(yīng)形成氧化膜的過程;擴散環(huán)節(jié)是指在高溫條件下,利用熱擴散原理將雜質(zhì)元素摻入硅襯底從而改變硅材料的電學(xué)特性的過程;退火環(huán)節(jié)是指修復(fù)離子注入帶來的晶格缺陷的過程。集成電路熱處理設(shè)備包括快速熱處理設(shè)備(Rapid Thermal Processing,RTP)、氧化/擴散設(shè)備(含臥式爐、立式爐)和柵極堆疊(Gate Stack)設(shè)備。根據(jù)Gartner數(shù)據(jù),2022年集成電路全球熱處理設(shè)備市場規(guī)模合計28.75億美元,其中快速熱處理設(shè)備市場規(guī)模為13.49億美元,氧化/擴散設(shè)備市場規(guī)模為9.60億美元。目前,全球半導(dǎo)體熱處理市場幾乎由AMAT、TEL和KE三家壟斷;國產(chǎn)廠商有所突破,屹唐半導(dǎo)體份額約5%,北方華創(chuàng)份額0.2%。本報告研究的高端熱工裝備市場包含半導(dǎo)體領(lǐng)域高端熱工裝備,其是指半導(dǎo)體領(lǐng)域高純碳基材料和高性能涂層部件的提純爐、沉積爐等,而非上述的氧化、擴散、退火等的設(shè)備。

值得注意的是,中國熱處理行業(yè)協(xié)會統(tǒng)計的中國熱處理設(shè)備市場規(guī)模數(shù)據(jù)也不包含上述半導(dǎo)體晶圓制造過程中使用的熱處理設(shè)備。而真空熱處理設(shè)備屬于熱處理設(shè)備的細分市場,主要滿足軍工裝備、工程機械、汽車、船舶、航空等行業(yè)的高端需求,是高端熱工裝備的分支之一。

4、中國熱工裝備行業(yè)發(fā)展運行情況

我國熱工裝備產(chǎn)業(yè)開創(chuàng)于20世紀(jì)50年代,是在前蘇聯(lián)援建的基礎(chǔ)上起步,經(jīng)過60年發(fā)展,通過技術(shù)引進、消化吸收和自主研發(fā),熱處理技術(shù)及裝備制造已經(jīng)取得了長足進步。盡管如此,我國熱工裝備行業(yè)整體裝備水平與發(fā)達國家相比仍然存在較大差距,裝備制造水平難以滿足不了用戶需求,而發(fā)達國家在高端裝備技術(shù)上對中國的封鎖和禁運,對國民經(jīng)濟及國家安全構(gòu)成威脅,同時也給高科技企業(yè)帶來機會。

2015年以來,國內(nèi)企業(yè)陸續(xù)突破國外的技術(shù)封鎖,成功實現(xiàn)國產(chǎn)替代,部分高端熱工裝備(高溫連續(xù)石墨化爐等碳纖維復(fù)合材料熱工裝備)國產(chǎn)化率已經(jīng)突破50%。舉例來說,中國碳纖維復(fù)合材料行業(yè)起步較晚,熱工裝備行業(yè)發(fā)展水平較低,國內(nèi)碳纖維復(fù)合材料熱工裝備企業(yè)主要以中小企業(yè)為主,創(chuàng)新能力有限,在中低端市場競爭激烈,主要以低成本優(yōu)勢取勝,高性能碳纖維的設(shè)備被國外壟斷,由于碳纖維復(fù)合材料的特殊性,以美國為首的西方發(fā)達國家以涉及國防安全為由,向中國禁運碳纖維復(fù)合材料技術(shù)和裝備。2015年,我國小批量碳纖維的低端連續(xù)式預(yù)氧化爐、碳化爐基本實現(xiàn)了國產(chǎn)化,有效加熱區(qū)在2m3及以下的真空裂解爐、真空化學(xué)氣相沉積爐、真空高溫石墨化爐主要用于實驗室研究和小規(guī)格碳纖維復(fù)合材料的研制與生產(chǎn),石墨化爐的最高溫度為2300℃,在高溫絕緣絕熱、大尺寸高溫膨脹協(xié)調(diào)、大空間溫場與氣場精密調(diào)控、副產(chǎn)物綜合處理等核心技術(shù)方面與國際先進水平存在巨大差距。近年以來,部分國內(nèi)企業(yè)成功研制開發(fā)的超大型、超高溫、全自動、智能化碳纖維復(fù)合材料熱工裝備產(chǎn)品,打破了西方國家封鎖和禁運,為我國的航空航天、國防軍工、國家重點工程等做出了重大貢獻。

5、中國高端熱工裝備行業(yè)市場主體類型及入場方式

從整個熱工裝備行業(yè)來看,國內(nèi)目前的熱工裝備行業(yè)整體現(xiàn)狀為小散差,具體表現(xiàn)為行業(yè)企業(yè)規(guī)模小、分布散、質(zhì)量差,以小規(guī)模、作坊式經(jīng)營的中小微企業(yè)為主,技術(shù)創(chuàng)新能力普遍較弱。根據(jù)國家統(tǒng)計局和中國熱處理行業(yè)協(xié)會統(tǒng)計的數(shù)據(jù),全國熱處理設(shè)備和工藝材料制造企業(yè)約1000家,規(guī)模以上企業(yè)(年收入2000萬元以上)有100余家,有一定規(guī)模、能夠生產(chǎn)大型、復(fù)雜狀態(tài)下工作的高溫熔煉與燒結(jié)設(shè)備的制造廠僅有幾十余家,年收入1億元以上的較大規(guī)模設(shè)備制造企業(yè)約10家左右,企業(yè)規(guī)模集中度低。其中:外商獨資和合資企業(yè)主要占據(jù)高端熱工裝備市場,高端市場約占市場規(guī)模的1/3;科研院所以及國有轉(zhuǎn)制企業(yè)、民營規(guī)模企業(yè)占據(jù)中檔熱工裝備市場,中端市場占市場規(guī)模的1/3,其他面廣量大的小規(guī)模企業(yè)占據(jù)低端傳統(tǒng)熱工裝備市場。中高端市場競爭屬中等程度,低端市場競爭較為激烈。

從我國高端熱工裝備市場來看,部分先進的熱工裝備仍在國外制造、20-30%依靠進口,30%為外資或合資企業(yè)提供,40-50%為國內(nèi)企業(yè)提供。值得注意的是,近年來,本土企業(yè)逐步提升技術(shù)能力,部分設(shè)備實現(xiàn)出口。

6、中國高端熱工裝備行業(yè)市場規(guī)模體量

根據(jù)前瞻產(chǎn)業(yè)研究院的數(shù)據(jù),我國高端熱工裝備市場規(guī)模占整體熱工裝備市場規(guī)模的比重逐年上升,2008年我國高端熱工裝備占比約10%,2012年占比約15%,2015年我國高端熱工裝備占比約25%,2023年,我國高端熱工裝備占整體市場比重約為35%。從歷年數(shù)據(jù)來看,疫情期間由于供應(yīng)鏈?zhǔn)茇涍\物流限制和設(shè)備現(xiàn)場安裝調(diào)試受影響,市場規(guī)模增長有所影響,但疫情之后,我國高端熱工裝備市場規(guī)模伴隨著社會復(fù)工復(fù)產(chǎn)和新質(zhì)生產(chǎn)力的發(fā)展,市場規(guī)模增速恢復(fù),2023年規(guī)模約為48億元。

展望未來,真空熱處理裝備作為基礎(chǔ)材料制造業(yè)的工業(yè)母機,發(fā)揮著愈加重要的作用。另外,臺灣問題、俄烏沖突、中歐關(guān)系變化等地緣沖突催化全球軍備競賽,國內(nèi)國際軍工領(lǐng)域的需求將貢獻高端熱工裝備市場較大增量。根據(jù)前瞻產(chǎn)業(yè)研究院的預(yù)計,2024年,我國高端熱工裝備市場規(guī)模約為59億元,2030年,我國高端熱工裝備市場規(guī)模預(yù)計約136億元,未來年均復(fù)合增速為15%左右。

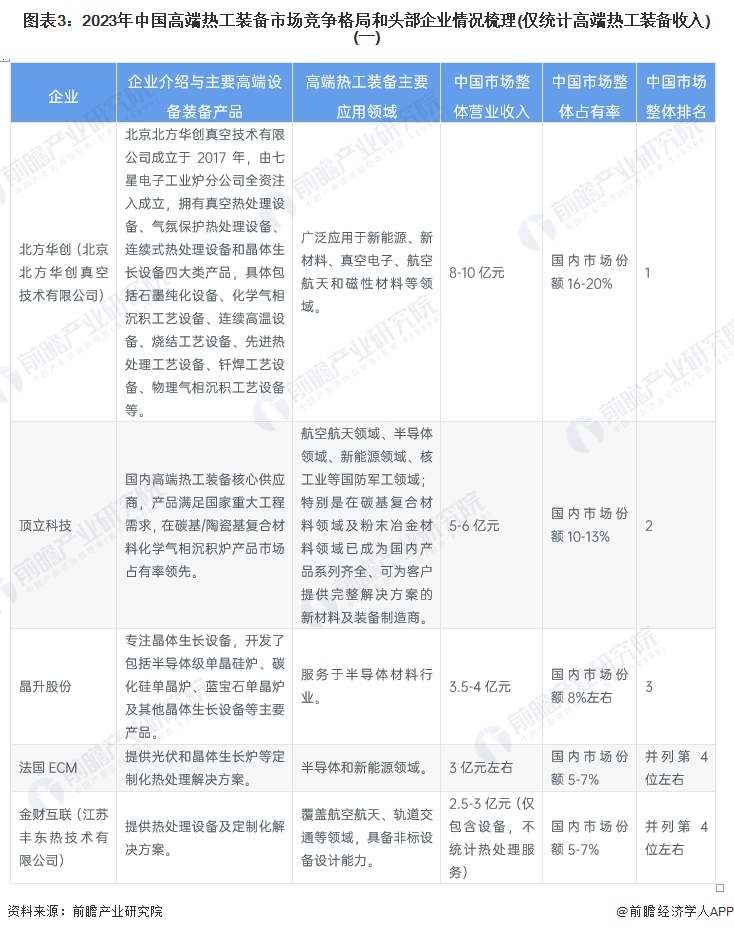

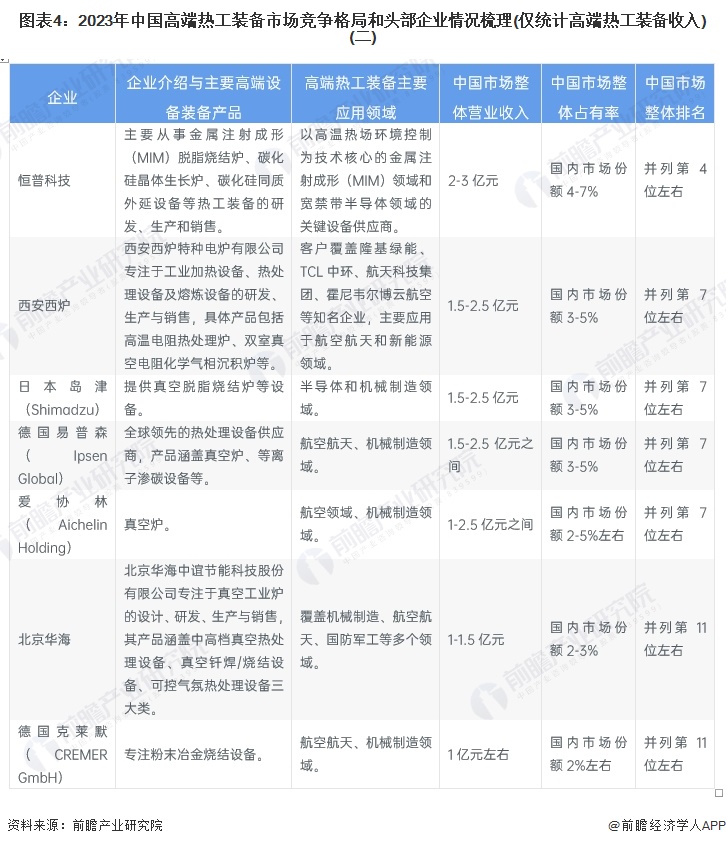

7、中國高端熱工裝備行業(yè)市場競爭格局分析

當(dāng)前國內(nèi)熱工裝備制造商已劃分為三大梯隊——第一梯隊:國際著名熱工裝備企業(yè)在華的獨資或合資企業(yè)及少數(shù)技術(shù)實力較強的中國企業(yè);第二梯隊:國內(nèi)轉(zhuǎn)制企業(yè)、科研院所、上市公司等;第三梯隊:小規(guī)模民營企業(yè)等。國際企業(yè)在高溫控制、真空系統(tǒng)等技術(shù)上具有優(yōu)勢,中國企業(yè)通過自主研發(fā)逐步突破,在航空航天、半導(dǎo)體等應(yīng)用領(lǐng)域快速崛起。

限于技術(shù)、資金等方面的壁壘,目前主要以北方華創(chuàng)、晶升股份、頂立科技、金財互聯(lián)、北京華海和西安西爐等公司為代表的少數(shù)國內(nèi)企業(yè)及幾家外資企業(yè)具備研發(fā)、設(shè)計和生產(chǎn)高端熱工裝備的能力。

8、中國高端熱工裝備行業(yè)發(fā)展趨勢預(yù)判

中國高端熱工裝備行業(yè)作為制造業(yè)轉(zhuǎn)型升級的關(guān)鍵領(lǐng)域,其發(fā)展趨勢可從技術(shù)迭代、政策驅(qū)動、市場需求和產(chǎn)業(yè)生態(tài)四個維度分析,呈現(xiàn)以下核心趨勢:

——技術(shù)升級:智能化與精密化主導(dǎo)創(chuàng)新方向

(1)智能化控制技術(shù)加速滲透

新一代熱工裝備正融合人工智能、物聯(lián)網(wǎng)和大數(shù)據(jù)技術(shù),實現(xiàn)工藝參數(shù)的動態(tài)優(yōu)化和遠程監(jiān)控。例如,通過計算機模擬輔助設(shè)計(CAE)和智能傳感器,設(shè)備可實時調(diào)整溫度場均勻性,誤差率降至±1℃以內(nèi)。北方華創(chuàng)等企業(yè)已開發(fā)出集成工藝數(shù)據(jù)庫的智能裝備,在半導(dǎo)體領(lǐng)域?qū)崿F(xiàn)納米級溫控精度。

(2)設(shè)備大型化

大構(gòu)件制造需求驅(qū)動:航空航天領(lǐng)域?qū)σ惑w化大型構(gòu)件的需求激增,例如某航天飛行器復(fù)合材料部件尺寸達3000×3000×4000mm,配套熱工裝備爐殼需擴容至6000×6000×10000mm。傳統(tǒng)設(shè)備因尺寸限制需拼接生產(chǎn),而大型化設(shè)備能直接制造整體構(gòu)件,提升穩(wěn)定性并實現(xiàn)批量化生產(chǎn)。

效率與成本優(yōu)勢:大型裝備單次處理材料量顯著提升,如我國首臺套超大型熱等靜壓裝備HIPEX1850(世界第二大尺寸)可優(yōu)化航空航天大型核心部件性能,同時降低單位能耗和生產(chǎn)成本。

集成化與模塊化設(shè)計:將多道工序(如碳纖維生產(chǎn)的預(yù)氧化、碳化、石墨化)集成到連續(xù)式設(shè)備中,減少工序間轉(zhuǎn)運和能源浪費。模塊化設(shè)計則提升設(shè)備維護效率,縮短生產(chǎn)周期。

(3)超高溫技術(shù)突破

材料性能極限需求:新一代戰(zhàn)機發(fā)動機核心機溫度要求超過2100℃,傳統(tǒng)高溫合金難以滿足。鈮合金、碳/碳復(fù)合材料等超高溫材料需在2600℃以上環(huán)境中處理,推動裝備耐溫能力升級。

——政策驅(qū)動:綠色制造與國產(chǎn)替代雙軌并行

(1)碳中和目標(biāo)倒逼綠色轉(zhuǎn)型

行業(yè)能耗標(biāo)準(zhǔn)趨嚴(yán),《工業(yè)能效提升行動計劃》要求熱工裝備熱效率提升10%以上。湖南頂立科技開發(fā)的余熱回收系統(tǒng)已實現(xiàn)能耗降低30%,廢氣處理效率達99.5%。

(2)核心技術(shù)自主化攻堅

針對半導(dǎo)體、核工業(yè)等領(lǐng)域的高端設(shè)備,政策推動國產(chǎn)化率從2023年的35%提升至2030年的60%。例如,南京晶升股份的12英寸單晶硅爐已實現(xiàn)進口替代,價格較國際同類產(chǎn)品低40%。

——市場需求:新興領(lǐng)域催生增量空間

(1)戰(zhàn)略新興產(chǎn)業(yè)需求爆發(fā)

①半導(dǎo)體:第三代半導(dǎo)體材料(如碳化硅)晶體生長設(shè)備需求激增年增速25%。

②航空航天:大型飛機起落架熱工裝備市場規(guī)模年增18%。

③新能源:氫燃料電池金屬雙極板真空釬焊設(shè)備成新增長點;清潔能源設(shè)備制造中,光伏硅片擴散爐、風(fēng)電軸承熱處理設(shè)備需求旺盛。

④核工業(yè):核反應(yīng)堆部件制造中,核級鋯合金包殼管、壓力容器焊接需高純氣氛控制技術(shù);第四代釷基熔鹽堆對耐腐蝕熱工裝備需求迫切;后處理與核醫(yī)療設(shè)備中,乏燃料處理設(shè)備、CT球管國產(chǎn)化推動鎢錸合金真空熔鑄裝備需求,預(yù)計2030年市場規(guī)模突破30億元;核聚變裝置偏濾器依賴鎢銅復(fù)合材料,需極端工況下的熱工裝備支持

⑤船舶:艦船動力系統(tǒng)升級中,燃氣輪機葉片涂層、LNG船低溫儲罐焊接裝備需求增長;聚酰亞胺泡沫隔熱材料加工依賴精密熱成型設(shè)備。

⑥軌道交通:高鐵關(guān)鍵部件制造中,轉(zhuǎn)向架用高強鋼熱處理、制動盤碳陶復(fù)合材料燒結(jié)設(shè)備需求穩(wěn)定;磁懸浮軌道焊接需高精度溫控裝備。

⑦汽車制造:汽車輕量化推動鋁合金壓鑄件熱處理設(shè)備需求,預(yù)計2024年該領(lǐng)域設(shè)備采購額同比增長22%。

——產(chǎn)業(yè)生態(tài):全鏈條協(xié)同與全球化布局

(1)產(chǎn)業(yè)鏈垂直整合加速

頭部企業(yè)通過并購整合構(gòu)建“材料-裝備-服務(wù)”一體化生態(tài)。自成立以來,晶升股份公司基于高溫高真空晶體生長設(shè)備的技術(shù)同源性,結(jié)合“晶體生長設(shè)備—工藝技術(shù)—晶體材料”產(chǎn)業(yè)鏈上下游技術(shù)協(xié)同優(yōu)化的能力,致力于新產(chǎn)品、新技術(shù)及新工藝的研究與開發(fā),并聚焦于半導(dǎo)體領(lǐng)域,向半導(dǎo)體材料廠商及其他材料客戶提供半導(dǎo)體級單晶硅爐、碳化硅單晶爐和其他設(shè)備等定制化產(chǎn)品。

(2)國際化競爭格局重構(gòu)

隨著周邊國家經(jīng)濟的發(fā)展和對中國制造的需求不斷增加,熱工裝備的出口也呈上升趨勢。預(yù)計2024年中國企業(yè)海外市場份額提升至12%,在東南亞市場增速達30%。

9、中國高端熱工裝備行業(yè)面臨的挑戰(zhàn)分析

目前,國內(nèi)熱處理裝備的技術(shù)水平仍有待提高,與發(fā)達國家相比尚有較大差距,主要體現(xiàn)在先進熱工裝備的設(shè)計制造技術(shù)、精密控制技術(shù)、節(jié)能環(huán)保技術(shù)等方面,這些差距需要設(shè)備提升,也需要企業(yè)經(jīng)驗的積累,具體來看:

復(fù)合型人才缺口顯著:行業(yè)年缺口約30萬人,尤其在跨學(xué)科領(lǐng)域(如熱力學(xué)+AI算法)的高端人才稀缺,制約智能化升級。

高端裝備國產(chǎn)化率有待提升:高真空、高精度控溫等核心設(shè)備仍依賴進口。

研發(fā)投入與轉(zhuǎn)化效率偏低:行業(yè)研發(fā)投入占營收比重約5%,但產(chǎn)學(xué)研合作松散,科技成果轉(zhuǎn)化率低。例如,熱處理工藝數(shù)據(jù)庫、智能化控制系統(tǒng)等基礎(chǔ)研究滯后于國際先進水平。

研發(fā)投入周期長:熱工裝備涉及多學(xué)科交叉(如材料、能源、自動化),技術(shù)門檻高,單一企業(yè)研發(fā)周期可能長達5-10年,且失敗風(fēng)險較高。

產(chǎn)業(yè)鏈上游高端材料與元器件制約:高溫合金、耐腐蝕材料等高端原材料仍依賴進口,控制元器件(如精密傳感器、高性能PLC)國產(chǎn)化率不足,影響裝備可靠性和成本控制。

標(biāo)準(zhǔn)化與定制化矛盾突出:下游需求高度定制化導(dǎo)致設(shè)備規(guī)格碎片化,而國內(nèi)企業(yè)在模塊化設(shè)計與標(biāo)準(zhǔn)化生產(chǎn)方面能力較弱,難以實現(xiàn)規(guī)模化降本。

國際貿(mào)易環(huán)境變化:高端裝備出口受國際政治關(guān)系影響,如歐美對華技術(shù)封鎖可能限制關(guān)鍵零部件進口,同時國際貿(mào)易摩擦加劇影響海外市場拓展。

政策波動性風(fēng)險:行業(yè)政策導(dǎo)向可能隨宏觀經(jīng)濟調(diào)整變化,如政府補貼退坡、稅收優(yōu)惠調(diào)整等,直接影響企業(yè)研發(fā)投入和市場布局。地方政策執(zhí)行差異也可能導(dǎo)致區(qū)域市場發(fā)展不均衡。

更多本行業(yè)研究分析詳見前瞻產(chǎn)業(yè)研究院《中國高端熱工裝備行業(yè)研究報告》

同時前瞻產(chǎn)業(yè)研究院還提供產(chǎn)業(yè)新賽道研究、投資可行性研究、產(chǎn)業(yè)規(guī)劃、園區(qū)規(guī)劃、產(chǎn)業(yè)招商、產(chǎn)業(yè)圖譜、產(chǎn)業(yè)大數(shù)據(jù)、智慧招商系統(tǒng)、行業(yè)地位證明、IPO咨詢/募投可研、專精特新小巨人申報、十五五規(guī)劃等解決方案。如需轉(zhuǎn)載引用本篇文章內(nèi)容,請注明資料來源(前瞻產(chǎn)業(yè)研究院)。

更多深度行業(yè)分析盡在【前瞻經(jīng)濟學(xué)人APP】,還可以與500+經(jīng)濟學(xué)家/資深行業(yè)研究員交流互動。更多企業(yè)數(shù)據(jù)、企業(yè)資訊、企業(yè)發(fā)展情況盡在【企查貓APP】,性價比最高功能最全的企業(yè)查詢平臺。

品牌、內(nèi)容合作請點這里:尋求合作 ››

前瞻經(jīng)濟學(xué)人

專注于中國各行業(yè)市場分析、未來發(fā)展趨勢等。掃一掃立即關(guān)注。