預見2025:《2025年中國叉車行業全景圖譜》(附供需情況、競爭格局、發展前景等)

以下數據及分析來自于前瞻產業研究院叉車行業研究小組發布的《中國叉車制造行業產銷需求預測與轉型升級分析報告》

叉車行業主要上市公司:安徽合力(600761);杭叉集團(603298);廈工股份(600815);諾力股份(603611);柳工(000528)等

本文核心數據:中國叉車產量;中國叉車需求量;中國叉車競爭格局

行業概況

1、定義

叉車是指對成件托盤貨物進行裝卸、堆垛和短距離運輸作業的各種輪式搬運車輛。它是工業車輛的主要組成部分,被廣泛應用于港口、車站、機場、貨場、工廠車間、倉庫、流通中心和配送中心等各個國民經濟部門,是機械化裝卸、堆垛和短距離運輸的高效設備。

按照常見的動力源劃分,叉車可分為內燃叉車、電動叉車及手動叉車。

按照世界工業車輛統計協會分類,可分為Ⅰ類電動平衡重乘駕式叉車、Ⅱ類電動乘駕式倉儲叉車、Ⅲ類電動步行式倉儲叉車、Ⅳ類內燃平衡重式叉車(實心輪胎)、Ⅴ類內燃平衡重式叉車(充氣輪胎)。其中,第Ⅰ類至Ⅲ類屬于電動叉車,第Ⅳ類和第Ⅴ類叉車屬于內燃叉車。

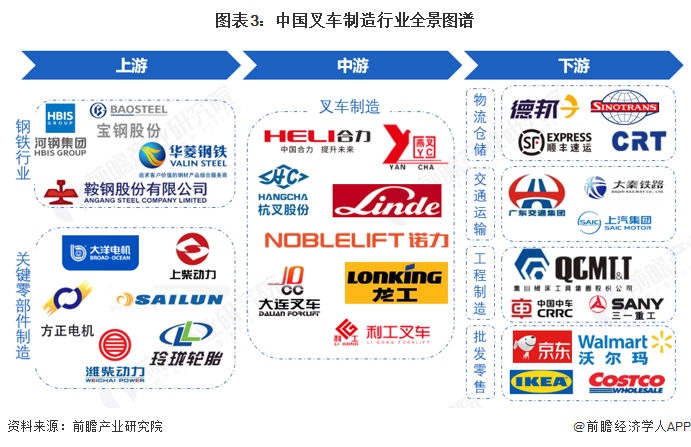

2、產業鏈剖析:下游應用廣泛

叉車制造行業的上游主要為鋼鐵行業和發動機、蓄電池、電機、電控、液壓元器件、變速箱等關鍵零部件制造業;中游即叉車整車制造;下游應用場景廣泛,行業分布零散,主要有物流倉儲業、交通運輸業、工業制造業、批發和零售業等。

叉車產業鏈上游鋼鐵行業代表企業有寶鋼股份、鞍鋼股份、華菱鋼鐵等;叉車零部件代表企業有動力新科、淮柴動力、方正電機、大洋電機、賽輪輪胎、玲瓏輪胎等。中游叉車制造的代表性企業包括:安徽合力、杭叉集團、中力股份、龍工(上海)、大連叉車、柳工叉車等。

行業發展歷程:進入電動化、信息化轉型期

我國叉車工業的發展起步較晚。1953年由沈陽電工機械廠測繪研制第一臺電動三支點平衡重式叉車和1958年由五一機械廠(現大連叉車有限公司前身)測繪研制第一臺5噸內燃叉車起,開始了我國叉車工業的發展歷史。從20世紀70年代后期到80年代中期,全行業先后組織了兩次聯合設計,奠定了叉車行業的基礎;20世紀90年代開始,一些骨干企業在消化吸收引進技術的基礎上積極對產品進行更新和系列化,同時外資叉車企業紛紛進入中國,形成了產品檔次的多層次格局,使叉車行業百花齊放;2016年以來,在政策和技術的雙輪驅動下,國內叉車制造行業向電動化、信息化方向轉型升級。

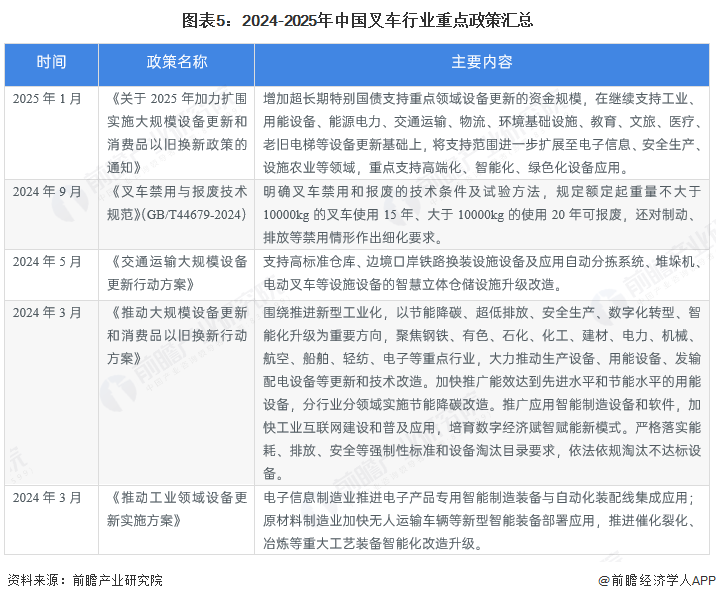

行業政策背景:推動智能化、無人化產品應用

2024年以來,國家相繼發布《推動工業領域設備更新實施方案》《推動大規模設備更新和消費品以舊換新行動方案》《交通運輸大規模設備更新行動方案》等政策,鼓勵智能化、無人化叉車應用。

行業發展現狀

1、產量分析:呈現波動上升趨勢

我國叉車制造行業通過70多年的消化、引進、吸收,形成了目前全系列產品的制造生產能力,擁有了全球最大的制造市場。2015-2024年中國叉車制造行業總產量波動變化,2024年中國叉車產量接近130萬臺。

注:2020-2024年,中國工程機械工業協會工業車輛分會僅披露了總銷量數據,2020-2024年數據根據中國工程機械工業協會工業車輛分會發布的銷量增速以及行業上市公司的數據測算獲得。

2、銷量分析:2024年銷量創歷史新高

2015-2024年,中國叉車行業企業市場銷量整體保持增長態勢,銷量增速波動變化。2024年中國叉車銷量達到128.6萬臺,同比增長9.5%,銷量創歷史新高。2025年1-10月,叉車銷售量達到122.07萬臺,同比增長14.2%。

3、產銷率分析:整體保持供需平衡

國內叉車制造行業企業通過不斷增長技術投入,在叉車制造生產工藝的研發上取得了較大突破和進展,大部分企業基本形成了自主的技術開發能力,產能增長迅速,2015-2018年國內的叉車制造行業庫存壓力較大,持續處于產大于銷的局面。2019年,在宏觀經濟下行壓力、貿易摩擦、市場競爭趨于白熱化的背景下,國內大型叉車制造企業開始調整產能布局,減緩產能擴張,而部分沒有競爭優勢的中小企業被市場淘汰出局,市場的供需格局逐漸發生變化,2019年出現銷大于產的局面。2020-2024年,行業基本保持供需平衡狀態。

注:產銷率=銷量/產量

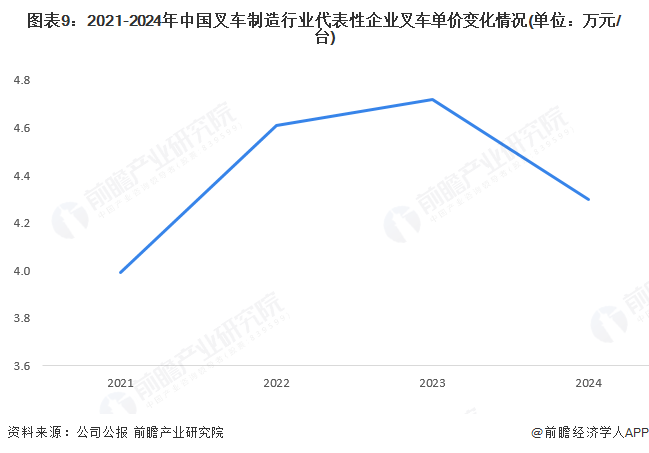

4、價格行情分析:2024年三家龍頭企業產品均價下降

從杭叉集團、安徽合力、中力股份三家叉車龍頭企業產品均價看,2021-2023年叉車產品均價呈現上升趨勢,2023年均價達到4.7萬元/臺,較2022年同比小幅增長2.39%。2024年,三家企業的叉車均價下降至4.3萬元/臺,降幅為8.9%。

5、行業市場規模分析:2024年在550億元以上

通過國內叉車制造行業銷量和代表性企業叉車的平均售價測算中國叉車制造行業市場規模,2021-2024年中國叉車制造行業市場規模呈現波動上升趨勢,2024年中國叉車制造行業市場規模約為559億元,同比增長0.82%。

行業競爭格局

1、企業競爭格局分析

從銷量份額看,2024年,安徽合力的叉車銷量占全國叉車銷量的比例為23%,中力股份叉車銷量占比為20%,僅次于安徽合力,而杭叉集團叉車銷量占比為19%。

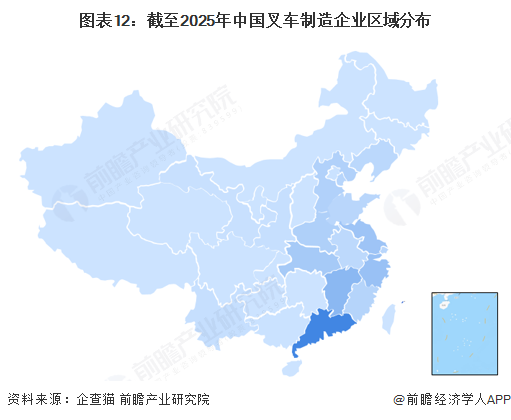

2、區域競爭格局分析

截至2025年11月25日,中國叉車制造企業主要分布于東南沿海以及河南、湖北、江西等中部地區省份,其中廣東、江西、江蘇、浙江的叉車企業數量較多,均超過20家。

注:1、數據截至2025年11月25日;2、搜索范圍為“企業名”“經營范圍”“企業簡介”“品牌”;3、行業選擇“物料搬運設備制造業-生產專用車輛制造”

從中游叉車上市公司的區域分布看,主要分布于安徽、浙江、福建、廣西等省份,其中浙江省的叉車上市公司數量較多,包括杭叉集團、中力股份、諾力股份等。

行業發展前景及趨勢預測

1、行業發展趨勢:智能化、無人化、電動化趨勢明顯

從技術趨勢看,叉車正向著智能化、無人化趨勢發展,其中叉車移動機器人技術逐漸走向成熟,開始在倉儲、物流等行業內應用。借助5G、物聯網等新興技術,叉車移動機器人在安全識別、智能決策等方面的功能將更加完善,搬運效率也將提升。

從細分市場看,電動叉車占比將進一步提升。2024年中國電動叉車銷量占叉車總銷量的比例已經達到73.6%,隨著國家對環境保護越來越重視,新能源產品替代趨勢仍將持續,電動叉車占比預計將保持較高水平。在電池技術方面,國內鋰電池行業發展較快,應用廣泛,鋰電池叉車或將逐漸替代鉛酸蓄電池叉車。氫能叉車等新產品也在逐漸投放市場。

2、行業發展前景:到2030年市場規模或超700億元

“十四五”期間,我國宏觀經濟仍將保持穩中有進的總基調,為叉車行業發展創造了良好的經濟環境。同時考慮國家環保排放政策升級和約束性要求,叉車電動化(鋰電)、新能源化、輕小型化、智能化、網聯化等趨勢帶動行業擴張。預計到2030年,中國叉車行業市場規模將超過700億元。

更多本行業研究分析詳見前瞻產業研究院《中國叉車制造行業產銷需求預測與轉型升級分析報告》

同時前瞻產業研究院還提供產業新賽道研究、投資可行性研究、產業規劃、園區規劃、產業招商、產業圖譜、產業大數據、智慧招商系統、行業地位證明、IPO咨詢/募投可研、專精特新小巨人申報、十五五規劃等解決方案。如需轉載引用本篇文章內容,請注明資料來源(前瞻產業研究院)。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。更多企業數據、企業資訊、企業發展情況盡在【企查貓APP】,性價比最高功能最全的企業查詢平臺。

前瞻產業研究院 - 深度報告 REPORTS

本報告前瞻性、適時性地對叉車制造行業的發展背景、產銷情況、市場規模、競爭格局等行業現狀進行分析,并結合多年來叉車制造行業發展軌跡及實踐經驗,對叉車制造行業未來...

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業研究院,聯系電話:400-068-7188。

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。