誰是鈷業(yè)又一輪爆發(fā)的最大贏家?

作者|市值觀察 來源|市值觀察

2025年以來,有色金屬狂飆90%,超越一眾科技板塊,成為A股漲幅王。其中,鈷金屬更是翻倍有余,成為最強分支主線之一。

鈷板塊大爆發(fā),是否也暗示著鈷產(chǎn)業(yè)鏈已迎來新一輪景氣周期?

一

鈷價大爆發(fā)

萬物輪回,周而復(fù)始。

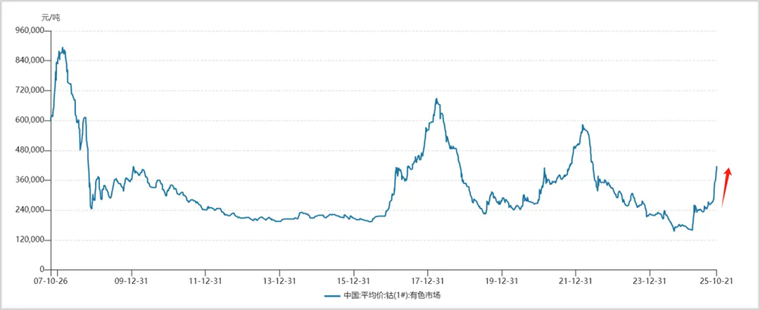

2025年2月下旬,國內(nèi)鈷價跌破16萬元大關(guān),創(chuàng)下近二十年新低,較2022年高峰累計大跌超過七成。當(dāng)時,全球鈷供應(yīng)持續(xù)過剩,產(chǎn)業(yè)鏈一片哀嚎。

但沒過多久,鈷市場迎來重要轉(zhuǎn)機。

當(dāng)月,剛果(金)政府罕見宣布暫停鈷出口四個月。這是該國首次通過行政手段干預(yù)市場。到期后,再度兩次延期禁令,并宣布從10月16日起實施出口配額制。按照公告,明年配額相當(dāng)于縮減一半以上的供應(yīng)量。

一系列調(diào)控動作之下,鈷價一飛沖天,開啟新一輪大周期。截至10月21日,國內(nèi)鈷價已飆至41.7萬元,較本輪低點累漲160%以上。

▲來源:Wind

縱觀近二十年,全球鈷價此前還經(jīng)歷了三次大周期。

第一次是2006年至2008年,鈷價平均翻了三倍。彼時,全球經(jīng)濟火熱,股市、大宗商品市場均處于超級牛市之中。同時,蘋果發(fā)布第一代iPhone,標(biāo)志著全球手機步入智能機時代,帶動鈷需求大爆發(fā)。

第二次、第三次分別是2016-2018年及2020年-2022年,期間漲幅同樣高達2-3倍。這兩輪上漲主要源于新能源汽車的放量,帶動三元鋰電池需求增長,進而推動鈷價暴漲。

高昂的鈷價又對動力電池技術(shù)路線產(chǎn)生過決定性影響。因為鈷價飆升曾導(dǎo)致每臺新能源汽車電池成本增加超萬元,車企紛紛轉(zhuǎn)向磷酸鐵鋰電池,三元電池占比隨之回落。這也促使鈷價在2022年見頂后持續(xù)下跌。

但從2025年開始,鈷價在創(chuàng)下多年低谷后,迎來供給端大收縮,周期見底反轉(zhuǎn)了。

二

從過剩轉(zhuǎn)向短缺

漲至今日,鈷價未來還有上升空間嗎?

這需從鈷的供需兩端來看待。

在需求端,鈷在未來幾年整體將保持不錯增長。據(jù)華泰證券預(yù)測,2025-2027年,全球鈷需求量分別為24.8、28.3、32.9萬噸,同比增長9%、14%、16.3%。

在2021年之前,鈷需求大頭來自消費電子,包括智能手機、筆記本電腦、平板電腦等。這些產(chǎn)品對能量密度和體積有較高要求,往往采用鈷酸鋰電池。這一領(lǐng)域曾占鈷需求總量的三成以上。

之后,伴隨新能源汽車崛起,超越消費電子成為鈷的第一大需求產(chǎn)業(yè)。過去幾年,三元電池份額從占據(jù)半壁江山滑落至不足兩成,而磷酸鐵鋰則攀升至八成。不過,由于新能源車總量快速上升,三元電池裝車量依舊保持不錯增長,進而帶動鈷需求。

未來幾年,固態(tài)電池技術(shù)愈發(fā)成熟,尤其在安全性與能量密度上實現(xiàn)了雙重突破,大規(guī)模商業(yè)化量產(chǎn)迫在眉睫。而固態(tài)電池中,三元材料性能又優(yōu)于磷酸鐵鋰,有望重回主流。屆時,這將成為拉動鈷需求的新增長點。

然而,供給端的大幅收縮,才是決定鈷價上攻的最關(guān)鍵因素。

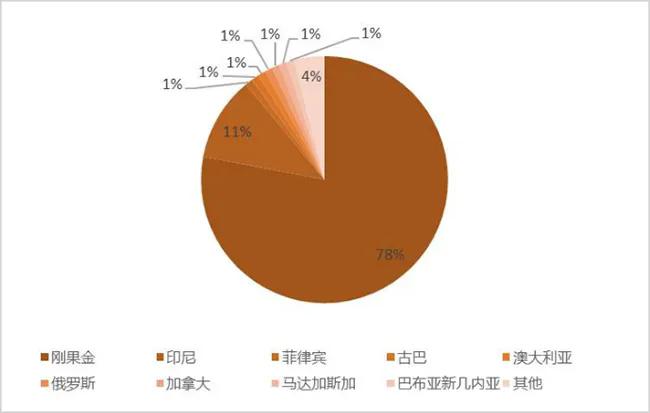

從有效供給產(chǎn)量來看,剛果(金)占全球近八成,印尼為11%,其余菲律賓、古巴、澳大利亞、俄羅斯等國占比均很小。

▲全球鈷2024年供給結(jié)構(gòu),來源:華源證券

剛果(金)三次延期銷售禁令并實施配額制,目的是為了壓低全球鈷高額庫存,抬升價格至高位,增加這一國民支柱產(chǎn)業(yè)的稅收收入。

未來兩年,總授權(quán)量的十分之一,還要供應(yīng)給剛果(金)戰(zhàn)略礦產(chǎn)市場監(jiān)管局并“保留用于具有國家戰(zhàn)略重要性的項目”。這一部分礦產(chǎn)余量實際上起到了蓄水池作用,進一步加劇了市場化銷售的緊張度。

總之,全球鈷市場已從供應(yīng)過剩轉(zhuǎn)向供需平衡,且從明年開始可能會出現(xiàn)一定短缺。一旦如此,即便缺口只有5%以下,也可能導(dǎo)致價格翻倍,因為決定價格高度的從來不是存量成交有多大,而是由尾部銷售來決定。

目前,國內(nèi)鈷價雖然已翻倍,但趨勢可能還沒有走完。

三

誰會是大贏家?

本輪鈷價大爆發(fā),誰又會是大贏家?

從產(chǎn)業(yè)鏈維度看,鈷最上游的礦山開采是利潤最豐厚的環(huán)節(jié),毛利率在景氣周期時,甚至可達50%以上。

這一環(huán)節(jié),全球玩家卻不多。

洛陽鉬業(yè)是一匹黑馬。此前,公司拿下剛果(金)TFM、KFM兩座世界級銅鈷礦。伴隨項目建成落地,鈷年產(chǎn)量從2019年不足兩萬噸狂飆至2024年的11萬噸以上,相繼超過嘉能可、華友鈷業(yè)等老牌競爭對手,全球份額占比已高達四成,成為全球第一。

此外,華友鈷業(yè)雖然以鈷礦起家,但后來公司把發(fā)展重心放在了鎳礦以及下游鋰電正極材料業(yè)務(wù)上。2024年,華友鈷業(yè)的鈷整體業(yè)務(wù)占比僅5%左右。這些年來鈷產(chǎn)銷量增幅較小,年產(chǎn)量不足5萬噸,占比全球約15%。

而之前占比較高的海外巨頭嘉能可因近些年鈷價低迷,已經(jīng)出現(xiàn)連續(xù)兩年減產(chǎn)。當(dāng)然,國內(nèi)還有盛屯礦業(yè)、力勤資源等眾多玩家,不過規(guī)模均偏小,年產(chǎn)量多在一萬多噸。

鈷中游的冶煉加工環(huán)節(jié),即把上游鈷礦進行深加工處理成為硫酸鈷等中間品,賺取加工費,毛利率自然偏低。

尤其是當(dāng)上游漲價過猛時,中游環(huán)節(jié)可能無法完全將成本傳導(dǎo)下去,業(yè)績受益程度要明顯弱于上游。國內(nèi)玩家主要包括騰遠鈷業(yè)、寒銳鈷業(yè)等。

鈷下游涉及的終端領(lǐng)域比較多,企業(yè)利潤水平參差不齊,也有明顯周期屬性。

可見,得資源者得天下。

值得一提的是,洛陽鉬業(yè)的鈷業(yè)務(wù)可能存在一定預(yù)期差。不少人認(rèn)為,洛陽鉬業(yè)鈷礦均分布在剛果(金),配額少一半,即便價格翻倍,鈷業(yè)務(wù)也似乎沒有業(yè)績增量貢獻。

在市值觀察看來,剛果(金)調(diào)控目標(biāo)是稅收或利潤最大化,一旦價格漲到高位水平,供應(yīng)配額大概率不會一成不變,會進行動態(tài)調(diào)整。否則,可能又會上演上一輪的“悲劇”——下游車企加速轉(zhuǎn)向磷酸鐵鋰電池。整體看,洛陽鉬業(yè)鈷業(yè)務(wù)依然會受益。

此外,國內(nèi)鈷礦巨頭往往不止經(jīng)營鈷,多以平臺化、多元化的方式進行業(yè)務(wù)擴張。

比如,洛陽鉬業(yè)在剛果(金)的兩大礦產(chǎn)基地,同時產(chǎn)出鈷、銅兩大資源。銅資源也在過去大幅放量,2024年產(chǎn)量高達65萬噸,預(yù)估2028年將達到80-100萬噸。

而伴隨Kamoa-kakula與Grasberg銅礦的減產(chǎn)、美聯(lián)儲降息周期等利好,未來銅價表現(xiàn)將易漲難跌。

華友鈷業(yè)的業(yè)務(wù)大本營則在鎳,毛利占比一半。雖然以澳大利亞和新喀里多尼亞為首的高價鎳礦開始減產(chǎn),但仍不足以扭轉(zhuǎn)當(dāng)前供給過剩的狀態(tài),鎳價也跌跌不休。

但跟鈷一樣,2027年開始,固態(tài)電池的商業(yè)化有望大規(guī)模提速,將帶動鎳需求進入景氣周期,有望將鎳價帶出泥潭,走向復(fù)蘇。

綜上看,洛陽鉬業(yè)、華友鈷業(yè)可能會是本輪鈷價爆發(fā)的重要贏家。資本市場也用腳投票,股價在過去幾個月實現(xiàn)了翻倍,漲幅遠超產(chǎn)業(yè)鏈中游的騰遠鈷業(yè)、寒銳鈷業(yè)。

2025年上半年,以上兩大龍頭凈利潤主要因銅或鎳等非鈷業(yè)務(wù)實現(xiàn)雙位數(shù)增長,未來還會因鈷進入上行周期而逐步反應(yīng)到業(yè)績中去。有了業(yè)績支撐,當(dāng)前均20倍左右的估值并不離譜。當(dāng)然,也需警惕外圍可能的黑天鵝或政策調(diào)整對鈷價格以及公司估值沖擊的風(fēng)險。

總之,龍頭贏家,前方光明,征程多艱。

編者按:本文轉(zhuǎn)載自微信公眾號:市值觀察,作者:市值觀察

前瞻經(jīng)濟學(xué)人

專注于中國各行業(yè)市場分析、未來發(fā)展趨勢等。掃一掃立即關(guān)注。