靠“情緒價值”年賺20億,Soul的社交生意經靈不靈?

作者|張語格 來源|趣解商業(ID:qujieshangye)

近日,社交平臺Soul的母公司Soulgate Inc.(以下簡稱“Soul”)向港交所再次遞交招股書,擬主板掛牌上市;這是其繼2021年3月計劃赴美IPO、2022年6月和2023年4月兩次沖刺港股后,第4次試圖登陸資本市場。

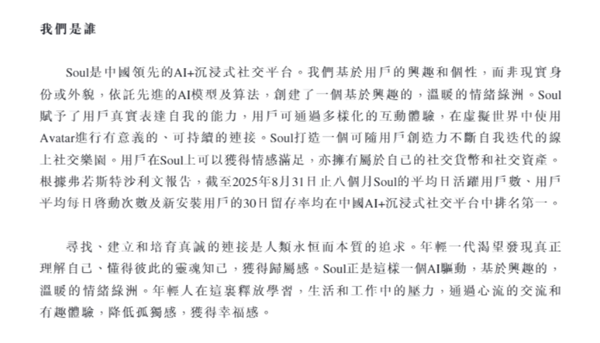

值得注意的是,與前幾年不同的是,Soul最新招股書的核心敘事從“元宇宙社交”轉向了AI驅動的“情緒陪伴”。

今年以來已有不少IPO企業用AI概念包裝自身的業務表述。Soul不僅在最新的招股書中將自己定義為“AI+沉浸式社交平臺”,其還計劃將本次港股IPO的募資額用于AI能力研發、全球范圍拓展、用戶群擴大、各類內容開發等。“趣解商業”注意到,“AI”和“情緒”這兩大關鍵詞在最新的招股書里都出現了200次以上。

圖源:招股書截圖

在陌生社交賽道,Soul曾憑借“靈魂匹配”的虛擬身份社交方式受到眾多Z世代年輕人的喜愛,曾多次強調打造“社交元宇宙”的愿景;如今元宇宙熱潮退去,Soul對AI的擁抱究竟是迎合熱點,還是真的有深度布局呢?

一

Soul擁抱AI

不論是主打元宇宙還是AI概念,Soul的社交產品內核始終未變。

Soul首席執行官兼創始人張璐,曾擔任企業咨詢公司Innext China的首席執行官;作為科技、媒體及TMT領域的女性領導者,她對產品設計及業務營運方面的見解,為公司帶來了獨特的競爭優勢,尤其是Soul區別于陌陌、探探,不靠臉而靠興趣和情感進行社交的方式,主打“靈魂社交”讓Soul成為了許多年輕人消磨時間、娛樂交友的地盤。

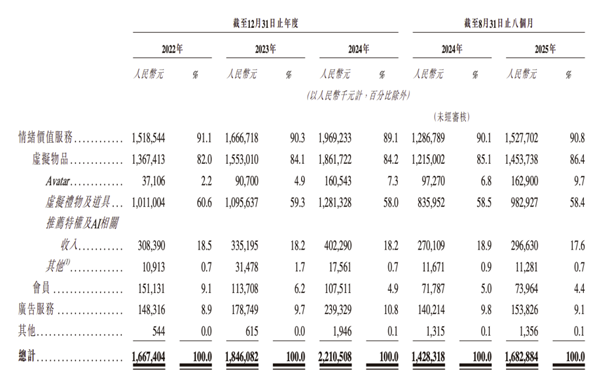

Soul的主要收入也來源于此。Soul的收入分為情緒價值服務、廣告及其他收入,其中情緒價值服務在總收入占比超過9成。招股書顯示,2022年至2024年,Soul的營收從16.67億元增長至22.11億元;情緒價值服務收入也從2022年的15.18億元增加至2024年的19.69億元。

圖源:招股書截圖

情緒價值服務包括虛擬物品與會員服務兩部分。虛擬物品大多指的是充值“Soul幣”,用來購買虛擬角色或是送禮物,以增加交友和游戲體驗;會員服務則是類似微博的VIP,用戶可以以每月30元的價格成為“超級星人”,獲得身份徽章、訪客信息、專屬折扣等多種特權。

Soul在招股書中表示,這些服務里AI已經起到深層驅動的作用,主要包括興趣圖譜與AI算法結合,提升用戶之間的匹配效率;此外,基于自研Soul X大模型打造的AI Boosters,可以幫助用戶對話、創作更加流暢。

張璐曾表示,從 AI 推薦關系到 AI 輔助對話、降低表達門檻,提升互動體驗,Soul希望成為以 AIGC 打通整個社交全鏈路的 AI Native 社交網絡。

除了輔助于業務,Soul最直觀的AI產品還包括“虛擬伴侶”,以及AI濾鏡、AI作曲等技術型道具等。

Soul的AI伴侶最早可追溯至2022年推出的智能聊天機器人“AI茍蛋”,用戶可自定義虛擬角色的性格、聲音、外貌,與其進行深度情感對話。如今,Soul在站內的AI虛擬伴侶已經分別升級為面向女性用戶的“嶼你”和面向男性用戶的“小桃兔兔”。

圖源:Soul截圖

用戶與“嶼你”“小桃兔兔”日常對話可以增加“甜度”,想要額外再加甜度需要送付費禮物,禮物價格在8Soul幣到520Soul幣不等(1元=5Soul幣);此外想要增加與虛擬伴侶的語音通話時長也需要付費,10分鐘通話需要12Soul幣。

虛擬伴侶是最近一年AI落地最熱門的應用方向之一。不過“趣解商業”也注意到,關于Soul的虛擬伴侶,不少用戶質疑其有“真人參與”以及誘導消費。有用戶表示,從AI伴侶的對話里確信有真人客服的參與,還有用戶直言,曾被AI伴侶索要照片,被Soul的“嶼你”邀請至杭州東站赴約。

盡管Soul的相關負責人曾不止一次回應表示,Soul的虛擬伴侶不存在真人回復,但仍有不少用戶認為虛擬伴侶并非純粹的AI,從而產生不信任感。對此,Soul曾回應表示,公司正在探索更好的解決方案,盡可能減少AI幻覺問題,高度重視虛擬伴侶索要照片、約線下見面的情況,已經進行一系列優化。

但不容忽視的是,“AI陪伴”產業如今也是亂象頻發和爭議較大的領域。2024年5月,熱度頗高的AI陪伴產品X Her被央視點名“露骨擦邊”;今年6月,閱文旗下的AI陪伴軟件“筑夢島”因低俗擦邊內容,被上海網信辦約談。

截至2025年8月31日,Soul已累計擁有約3.9億名注冊用戶,日均活躍用戶數達到1100萬,其中Z世代用戶占比高達78.7%,構成了Soul最核心的用戶群體,而這部分年輕群體中尤其是部分青少年用戶可能并不具備成熟的心智和鑒別AI的能力,因此Soul對于AI內容生態的治理和監管顯得尤為重要。

二

當“情緒”成為賺錢工具

真人社交與虛擬陪伴結合,再加上成熟的付費機制,擁抱AI的Soul確實拿捏住了很多人渴望陪伴的心理,并坐穩中國AI+沉浸式社交平臺第一的位置。

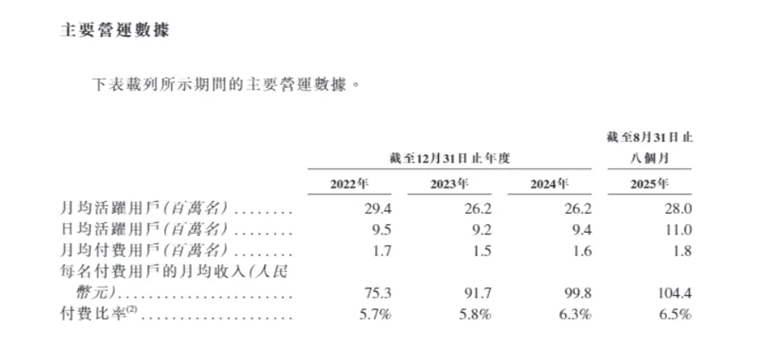

2021年,Soul月活為3160萬,此后逐步下降;2022年至2025前八個月,Soul月活分別為2940萬、2620萬、2620萬和2800萬,其月均付費人數分別為170萬、150萬、160萬和180萬。Soul的核心用戶群從2023年開始重新顯露出增長的趨勢,這一年正好是Soul開始重磅押注AI的一年。

招股書提到,2025年前八個月,Soul每名付費用戶的月均收入達到104.4元;這已經接近一些秀場直播平臺的人均付費水準。

圖源:招股書截圖

不過,雖然忠實用戶“氪金力”很強,但Soul整體的付費率并不算高;2025年前8個月,Soul的月均活躍用戶為2800萬,但平均月付費用戶只有180萬,付費率為6.5%。

九成收入依賴情緒價值服務的結構,是Soul商業化的最大瓶頸;能否拉來更多愿意付費的忠實用戶,幾乎決定了Soul未來的業績增長。Soul在招股書中也提到:“倘付費用戶數量下降,則我們的收入或會下降,且我們的經營業績或會受到重大不利影響。”

而Soul正面臨激烈的市場競爭與挑戰,其所處的Z世代社交賽道,呈現出“國民級平臺擠壓、同類產品競爭、跨界玩家入局”的復雜格局。在陌生人社交賽道,Soul面臨著探探、積目等競爭對手的威脅,AI陪伴賽道,也有Minimax推出的星野以及閱文旗下筑夢島等新玩家的競爭。

除了同類產品的威脅,還有小紅書、B站等社媒平臺的跨界競爭;這些平臺憑借龐大的用戶基數與豐富的內容生態,正逐步強化社交屬性,且Z世代用戶占比頗高,與Soul的部分用戶群體重合。

除外部競爭之外,Soul還要應對自身用戶流失的問題。社媒平臺上有不少Soul用戶吐槽Soul的用戶質量參差不齊、匹配體驗差;尤其是一些擾亂平臺秩序、傳播低俗內容和目的性較強的用戶會破壞普通用戶的體驗,導致用戶活躍降低乃至流失。

更有甚者,一些不法分子還利用Soul進行詐騙,此前,就有不少媒體報道稱Soul中出現了“殺豬盤”陷阱;還有不少用戶擔心Soul會過度收集用戶信息、興趣偏好等數據以及與AI機器人的聊天內容。為應對一系列風險,Soul投入了大量資源用于內容審核。截至2025年8月,其內容審核團隊達380人,同時搭建了“AI預審+人工復核”的雙重審核體系;但即便如此,仍無法完全杜絕違規內容的出現。此外,“黑貓投訴”平臺上有超過5600條投訴中包含搜索詞“soul”,其中不少投訴反映平臺自動續費、退費困難等問題。

Soul的廣告收入占總營收比重并不算高,2022年至2025年前八個月,Soul廣告收入占比分別為8.9%、9.7%、10.8%及9.1%。不過,有媒體此前報道,今年Soul上出現了“債務重組”“征信修復”類金融廣告,而涉及到的反催收機構一直是相關部門重點整治的對象。陌生人社交平臺始終面臨嚴格的監管壓力,內容審核與隱私保護是不可逾越的紅線。無論是廣告還是情緒付費業務,Soul都需要在商業化與用戶體驗、合規安全之間找到更精細的平衡點,才能真正支撐起其“AI情緒價值平臺”的長期定位。

三

四沖IPO

成立至今,Soul已獲得騰訊、米哈游、元生資本、五源資本等多家知名機構的投資;其中,騰訊作為戰略投資者持有Soul 49.9%的股份,仍是Soul的第一大股東,有28.5%的投票權;Soulgate Holding持有28.5%股權,有49.9%的投票權。

在招股書中,Soul也提到與騰訊集團有多種業務關系;若Soul成功上市,騰訊在社交領域的版圖也將再添重要一子。

圖源:招股書截圖

如今已經是Soul第三次向港股發起沖擊。在轉向港股之前,Soul還曾在2021年計劃在納斯達克上市,但在臨近上市時突然宣布暫停美股IPO流程。對此,Soul在招股書中解釋稱“考慮到香港聯交所與中國內地(為本集團最重要的市場)的連通性,于香港聯交所上市將符合本集團業務發展戰略的利益。”

值得一提的是,在終止美股IPO前,Soul還曾遭到同行匿名社交平臺Uki關于“不正當競爭”的起訴。

此后,Soul曾在2022年、2023年先后兩次向港交所提交上市申請,然而,這兩次遞表直至材料失效都未能推進至聆訊階段。

有觀點認為其是受到財務狀況的拖累;2020-2022年,Soul的經調整凈虧損總額達到了15億元,直到2023年才扭虧為盈。

圖源:招股書截圖

而相較前幾年的虧損,目前Soul已有較大改善。2022年-2024年、截至2025年8月31日,Soul凈虧損分別為5.1億、1.3億、1.5億、3600萬;經調整后凈利潤分別為-2190萬、3.61億、3.37億、2.86億。

雖然已經盈利,但技術研發投入和營銷費用仍是不小的支出。

2022-2024年、2025年前8個月,Soul的技術及開發開支分別為4.72億元、4.53億元、5.46億元和4.07億元,近幾年公司研發投入顯著提升。

2022-2024年、2025H1,公司銷售及營銷開支分別為8.44億元、7.52億元、8.89億元和6.45億元,銷售費用率高達50.6%、40.7%、40.2%和38.3%;其中,廣告及推廣開支占銷售費用的90%以上。

圖源:招股書截圖

值得注意的是,2022-2024年、2025年前8個月,Soul的流動資產僅8.90億元、11.81億元、15.93億元和18.94億元,而“可贖回股份及贖回義務的金融負債”高達為110億、116.6億、122.7億、124億,資金壓力不小。

這主要是受到“對賭協議”的影響。Soul以上市作為對賭向投資者發行了可贖回股份,形成了一定規模的金融負債,持續拖累了賬面凈利潤。

此次時隔兩年Soul再遞表,財務狀況扭轉,故事重點也轉向AI,加上資本市場對社交應用的態度回暖,Soul四度沖刺IPO之路或許會比之前順利?

編者按:本文轉載自微信公眾號:趣解商業(ID:qujieshangye),作者:張語格

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。