【最全】2025年個人冰雪裝備行業上市公司全方位對比(附業務布局匯總、業績對比、區域布局、業務規劃等)

行業主要上市公司:三夫戶外(002780.SZ);探路者(300005.SZ);安踏(02020.HK);英派斯(002899.SZ);舒華體育(605299.SH);信隆健康(002105.SZ);華立科技(301011.SZ)等

本文核心數據:上市公司業務布局;上市公司業績對比

個人冰雪裝備行業上市公司匯總

中國冰雪裝備產業上市公司數量較少,業務聚焦兩大方向。一類圍繞戶外運動,如安踏探路者等研發銷售滑雪服雪具等裝備,三夫戶外布局裝備零售與滑雪服務;另一類專注冰雪設施建設,英派斯打造仿真冰場滑雪模擬機,冰山冷熱雪人股份提供場館制冰系統與設備,多依托政策與需求推進國產化發展。

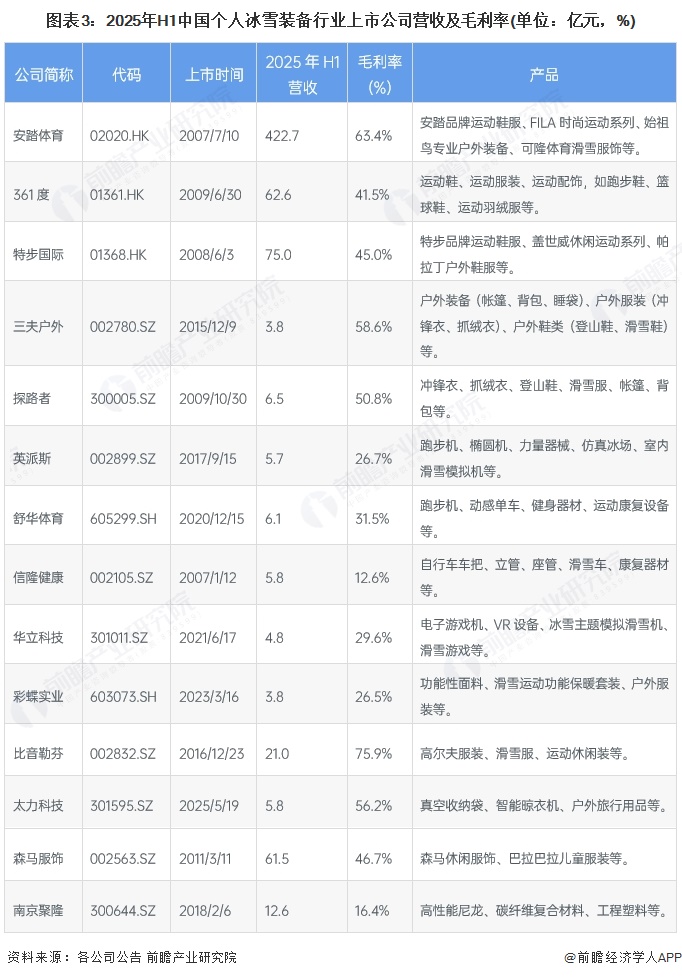

個人冰雪裝備行業上市公司業績情況

安踏體育營收遙遙領先,營收為422億元,毛利率為63.4%,主要原因是企業依托多品牌與冰雪業務優勢展現強盈利能力。比音勒芬以高端定位實現最高毛利率,為75.9%。三夫戶外因專業冰雪裝備保持高毛利,為58.6%。探路者和森馬服飾毛利率中等,主業或非核心冰雪業務提供支撐。英派斯舒華體育等制造類企業毛利適中。

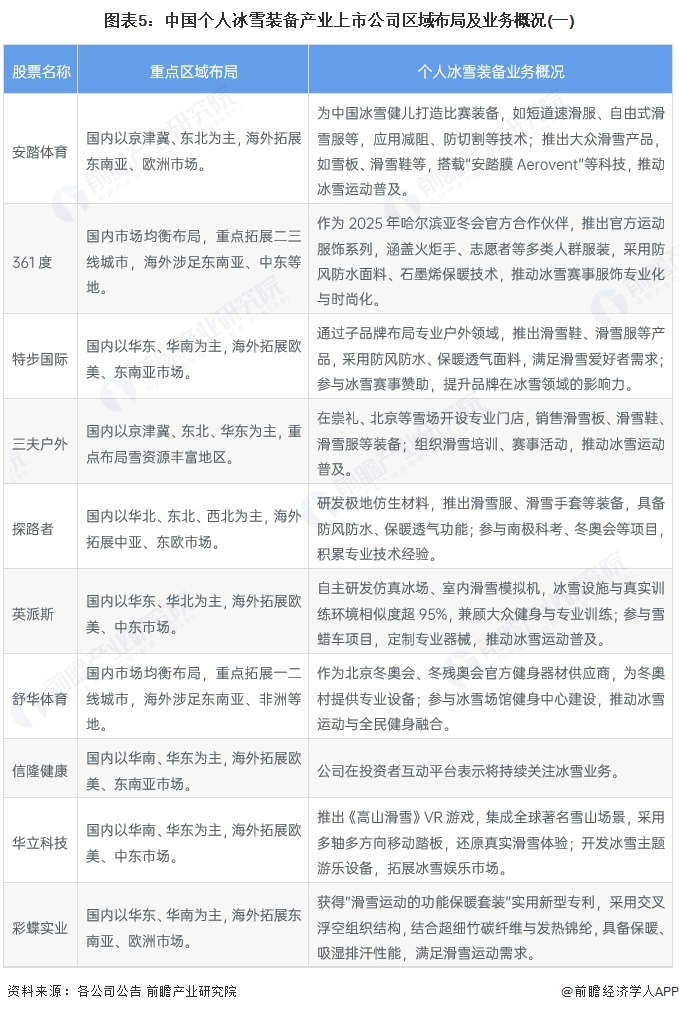

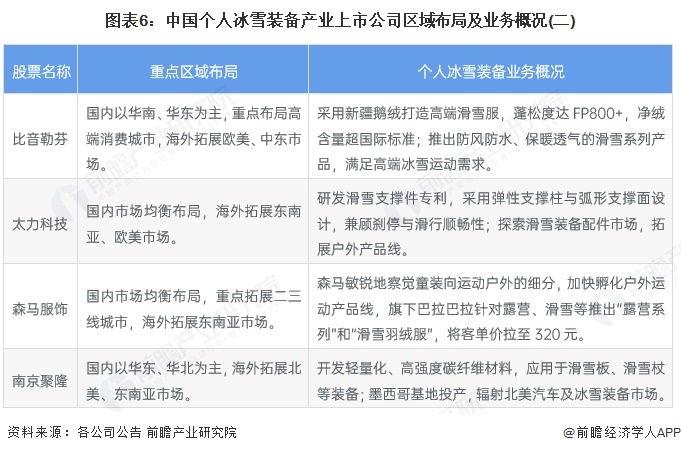

個人冰雪裝備產業上市公司區域布局對比

國內布局多貼合冰雪資源與市場需求,安踏三夫戶外探路者聚焦京津冀東北等雪資源富集區,特步英派斯側重華東華北,361度舒華體育均衡覆蓋多線城市。海外普遍拓展東南亞歐美,部分延伸至中東歐洲非洲,契合冰雪裝備業務出海與市場拓展需求。

個人冰雪裝備產業上市公司財務指標對比

——ROE

2025H1相關上市公司ROE分化顯著。安踏特步等頭部企業ROE較高,安踏達11.03%,特步國際為9.25%,361度為8.54%,其冰雪裝備研發銷售及賽事合作形成助力,比音勒芬高端滑雪服業務亦添支撐。華立科技南京聚隆等ROE中等,冰雪相關業務提供一定支撐。探路者、英派斯等ROE偏低,分別為1.02%和1.85%,冰雪業務或處投入期未達效。

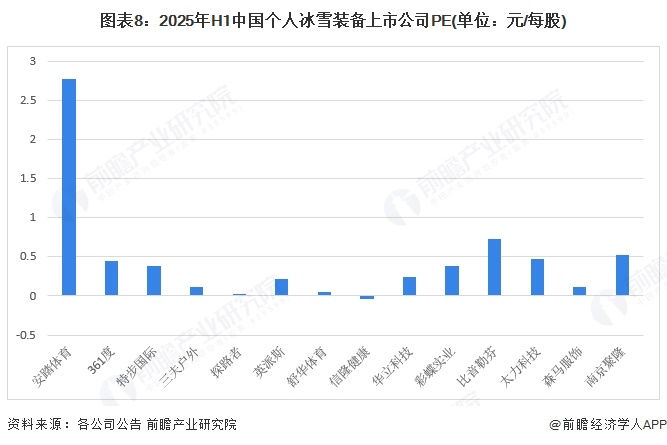

——PE

2025H1安踏體育、特步國際市盈率約11至18倍,戶外運動與賽事合作形成業績支撐。比音勒芬市盈率13倍左右,高端滑雪服業務助力估值合理。南京聚隆華立科技市盈率35至92倍,冰雪材料VR滑雪游戲等業務存成長預期。探路者市盈率偏高,冰雪業務處投入期。信隆健康無冰雪業務且市盈率為負,森馬服飾等非核心布局估值受冰雪業務影響小。

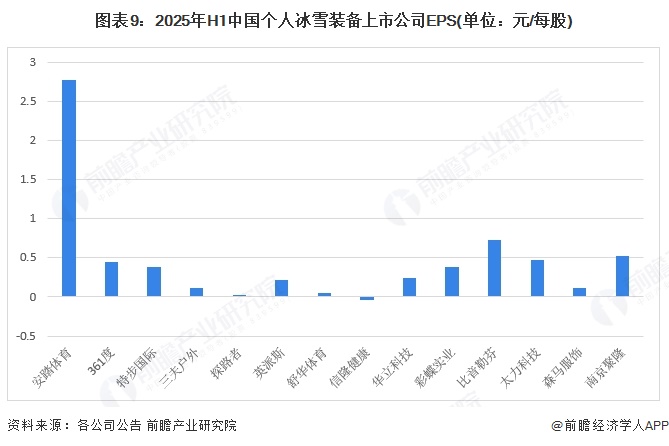

——EPS

2025H1冰雪裝備產業鏈上市公司EPS分化顯著。頭部企業例如安踏體育為每股2.77元、特步國際為每股0.38元等,憑借滑雪服、智能溫控技術等冰雪業務優勢疊加賽事贊助,EPS表現領先;比音勒芬為0.73元,企業主要依托高端滑雪服溢價能力,EPS位居前列。探路者為每股0.02元、英派斯為每股0.22元等,企業,EPS偏低。華立科技為每股0.24元、南京聚隆為每股0.53元,靠VR滑雪游戲、碳纖維材料等細分領域支撐,森馬服飾為每股0.12元,等非核心布局企業受冰雪業務影響小。

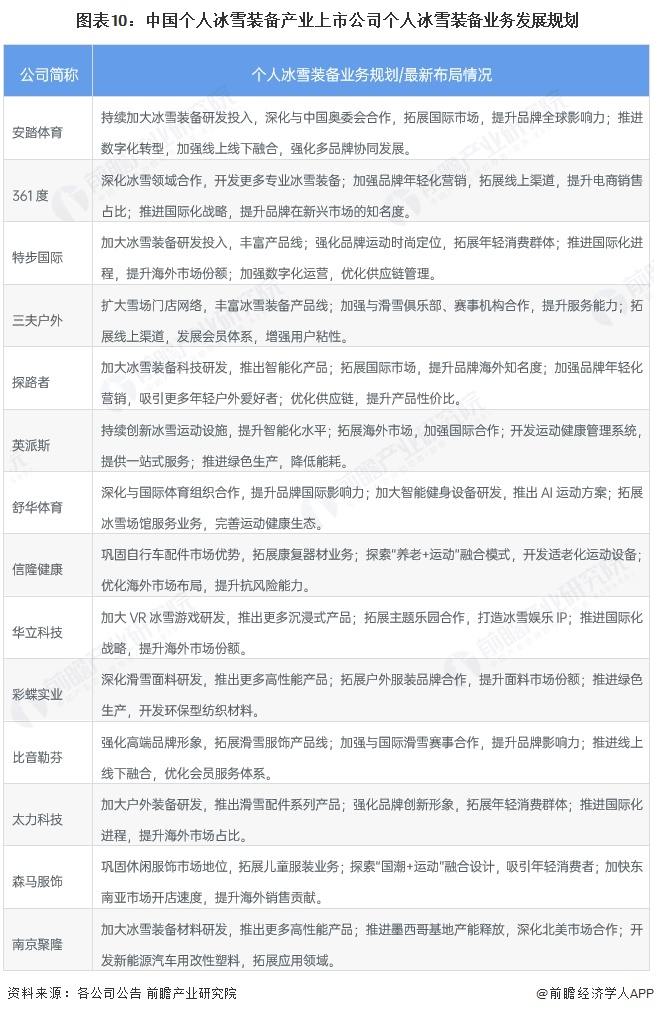

個人冰雪裝備產業上市公司業務規劃對比

未來個人冰雪裝備相關公司發展規劃聚焦冰雪業務與綜合升級。安踏361度特步等加大研發豐富冰雪裝備推進國際化與數字化。三夫戶外擴雪場門店強賽事合作。英派斯舒華升級冰雪設施與場館服務。華立科技研VR冰雪產品拓樂園合作。彩蝶實業南京聚隆深化冰雪材料研發擴產能。比音勒芬太力科技攻高端服飾與配件。信隆森馬側重主業與新興市場。

更多本行業研究分析詳見前瞻產業研究院《中國冰雪裝備行業發展前景預測與投資戰略規劃分析報告》

同時前瞻產業研究院還提供產業新賽道研究、投資可行性研究、產業規劃、園區規劃、產業招商、產業圖譜、產業大數據、智慧招商系統、行業地位證明、IPO咨詢/募投可研、專精特新小巨人申報、十五五規劃等解決方案。如需轉載引用本篇文章內容,請注明資料來源(前瞻產業研究院)。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。更多企業數據、企業資訊、企業發展情況盡在【企查貓APP】,性價比最高功能最全的企業查詢平臺。

前瞻產業研究院 - 深度報告 REPORTS

本報告前瞻性、適時性地對冰雪裝備行業的發展背景、供需情況、市場規模、競爭格局等行業現狀進行分析,并結合多年來冰雪裝備行業發展軌跡及實踐經驗,對冰雪裝備行業未來...

如在招股說明書、公司年度報告中引用本篇文章數據,請聯系前瞻產業研究院,聯系電話:400-068-7188。

前瞻經濟學人

專注于中國各行業市場分析、未來發展趨勢等。掃一掃立即關注。